Pótadót a személyi jövedelem számítási példa levonások

Ez adót mindenféle bérek, beleértve az anyagi és fizikai értelemben, hogy nem fizetik ki pénzegység.

Ez a fajta adóztatás is vonatkozik származó jövedelem bérlakások és nyereményjáték nyeremény és egyéb bevételek által meghatározott adótörvény tartozik.

Jövedelemadó a bérek - a legerősebb és jelentős közvetlen bevétel a lakosság belépő a nemzeti költségvetésből. A fő jellemzője az ilyen típusú adó nevezhető számítási periódusa, amely a jelentési naptári évben, nem havonta, mint a legtöbb adót.

A számítás jövedelemadó illetmények

- Azon személyek esetében, akik az alapítók a Társaság vagy a részvényesek, a jövedelemadó 9%;

- A nem-rezidensek az Orosz Föderáció, azaz tartózkodó személyek kevesebb, mint 6 hónap a Állam területén köteles hozzájárulást az összeg 30%;

- 35 százalékos adózás alkalmazandó abban az esetben, díjakat és díjak, valamint kézhezvételét bankbetétek bevétel;

- Az általános adómérték alkalmazandó a munkavállalók többségét 13%.

Annak érdekében, hogy önállóan kiszámítja a jövedelemadó összegét, hogy meghatározza az összeget a jövedelem egyértelműen meg kell, ami érkezett az adózási időszakban (azaz a jelentési naptári év).

Az év során a munkavállaló halmoz bérek, és ha ez kevesebb, mint összesen 280 000 rubelt, mielőtt díjak és a számítás a jövedelemadó törvény rendelkezéseit kell adócsökkentési például a gyermek, és a személyi jövedelemadó kiszámítása a maradékot.

Lásd még: számítása vakáció

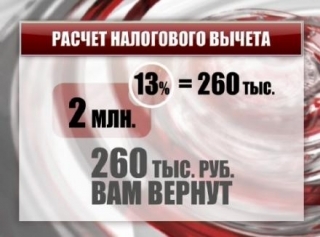

adókedvezményekkel

- be a kiskorú gyermek 18 év alatti, és a vele együtt élő törvényes levonás 1400 rubel szülők

- Care harmadik kiskorú gyermek, vagy gyermek, amelynek az 1. vagy a 2. csoport fogyatékosság maradék 3000 rubel.

Jövedelemadó számítják ki valamennyi bér indexált összegű 13%, beleértve a minimális, és ha az összes bevétel az adózási időszakra meghaladja 512.000 rubel, az adó lesz 23%.

Nem adóköteles kompenzáció és bónuszokat kapott a munkavállaló számára a személyes tulajdon irodákban és ipari célra, kompenzáció káros munkakörülmények, a képzés és a díjazás az utazás.

Bekezdés szerint a 217. cikk adótörvény, a Magyar napidíj nem minősül adóköteles jövedelem a munkavállaló.

Azonban van egy bizonyos határa fizetés, amely nem haladhatja meg:

- 700 rubelt naponta üzleti utak az Orosz Föderáció;

- 2500 rubelt külföldi utazások.

Lásd még: béradók

Az alapja a visszaigazolás az ellátásra való jogosultság kell a megfelelő dokumentumokat és nyilatkozatokat a számviteli osztály a vállalkozás, amely keresi a fizetést.

Azt is meg kell jegyezni, hogy a nyújtott anyagi támogatást a munkavállaló összeg 4000 rubelt nem adóköteles.

Kézhezvételét követően a természetbeni juttatások egyenértékű személyi jövedelemadó számítás elvégzése után értékelése jövedelem kormány rögzített árak alapján vagy az átlagos piaci értéket.

A számításhoz jövedelemadó alkalmazottak bérét megkapná a külföldi valuta, az árfolyam a pénzváltás, tervek szerint a központi bank idején jövedelemmel.

Egy gyakorlati példa a számítás jövedelemadó a bérek

Ebben az esetben a műveletsornak a következő:

- Mi határozza meg az adó mértéke alapján a teljes éves fizetés:

10 000 · 12 = 120 000 év során.

Ez kisebb beállított 512 000 rubelt az adómegállapítási időszakban, tehát az adó mértéke 13%. - Most meg kell tenni a szükséges kifizetéseket adókedvezményeket. Például egy munkavállaló egy adott bér három kisgyermekek. Gyártunk maradékok, rendre: 10 000 - 1 400 (az első gyermek) - 1 400 (a második gyermek) - 3000 (a harmadik gyermek) = 4200 rubelt

- A kapott maradékot 4200 rubelt adóköteles előírt jog mérete 4 200 rubel · 13% = 546 rubelt.

Ennek megfelelően ezt a bér, ha a kedvezményes járulékok adólevonás összege 546 rubelt.

egyéni esetekben

Összesen: 10 000 - (1400 * 2) = 7200 rubel - összeget a fizetendő adó mértéke 13%.

Lásd még: kiszámítása az átlagos havi fizetés

Most lehet számítani az adó összege 7 200 × 13% = 936 rubelt.

Így a fenti esetben, a munkavállaló munkabérét lesz 9064 rubelt, és a különbség 936 rubelt tesz személyi jövedelemadó.

Megfontolásra megtartását személyi jövedelemadó mértéke 23% -a számított jövedelemadó a bérek 50 000 rubelt. A teljes éves bevétel összesítve 600 000 rubelt, ami meghaladja a minimum.

Következésképpen, a 23% -os kell használni ebben a példában. Ebben az esetben az adó kiszámítását végzik anélkül, hogy az előnyök: 50 000 · 23% = 6500 rubel.

Így egy adott bér megszerezni az összeg a havi kifizetések a nemzeti költségvetés, 6 500 rubel.

Szakmai könyvelés és az illetékes használata a jogi keret segít optimalizálni a jövedelemadó megfizetése most.